��ҵ���������н������������Խ�ͨ��

���� �¼�: ���������Խ�ͨ�� ������2��4�����н�

���� 2��4�������������о����ս����ڻ���������������ʣ�ͬʱ��ũ�� �ж�����

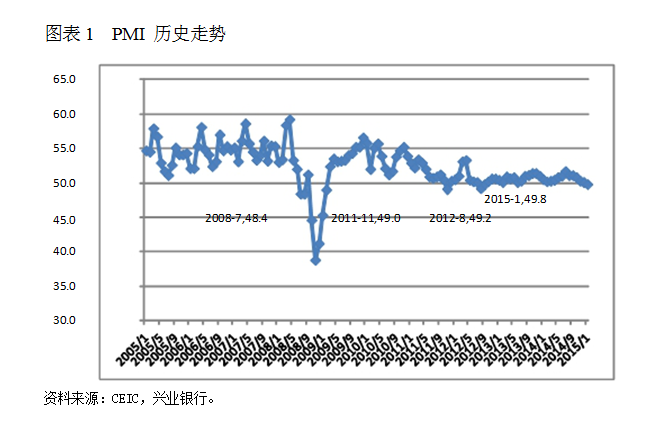

���� ���ۣ� ֱ�Ӵ������أ�PMI ���� 50���ոչ����� 1 �¹ٷ� PMI ���� 50����ʾ�� �����»�ѹ���ϴ�����ͼ�� 1 �ṩ�����ݣ��� 2005 �� 1 �������й����� PMI ���ݵ���ʷ�ϣ�PMI ���� 50 �ٿ����� 4 ��ʱ��Σ���һ��ʱ����� 2008 �����Σ����2008 �� 7 ���״ε��ƣ������� 7 ���£����ڶ���ʱ����� 2011 �� 11 �£�������ʱ����� 2012 �� 8 �£����ĸ�ʱ����� 2015 �� 1 �£��������� ��û�г���������ֻ�� 1 ���¡�

���� ���������߶� PMI ���� 50 ��ķ�Ӧ������������ÿ�α��еij��淴Ӧ�� 2008 ����һ��ʱ������ 2008 �� 9 ���Ƚ�Ϣ��Ȼ����11 �¼�����Ϣ������ 12 ���ٶȽ�Ϣ������2011 �� 11 �¸ոյ��� 50�����м��� 11 �� 30 �������� ��2012 �� 8 �µ��� 50 ����Ȼ�������û�в�ȡ�ж�������ǰ�� 6 �º� 7 ��ȴ������������������������� PMI �� 50 ��˵����������Ϊ�����ߵ��ְ����ı�������

���� �������أ�ȫ��������߷ֻ�����Ȼ���ھ��������з������ߵ����� ��ȥȴһֱ�ܵ������ˮ��֮�����۵�����ͣ�ˡ�ȫ�桱���߶�ѡ������ν������ʩ�����ǣ�����ȫ�ø�ֳ�������һ֦���㣬ȫ������ͨ�� �����ţ���������������ߺͻ��Ҳ��ò�������������Ԫ�ѹ�������������� ��������ȫ����Ҫ���з��Ƴ�������Ϣ��ʩ����Ҫԭ�����ֳ�����ǿ�� �����й����ߵ��ֵĽ��ȸУ�Ҳ������ִ�С�ȫ�桱���ߵ������ɱ���

���� �������У������ʲ�����ɽ�����ڵ��귨����������ʽڽ�����֮ʱ�� ��С���г�����ʾ��ҪΪ����Ĺ����ʱ�����һ�������ӡ�������������ӡ��� �Ƿ�����������ʡ���ô��������Ƕ���δ����Ԫ������ǿ���ж�û�з��磬��ô��ͼ��2�ṩ��������ʾ����Ԫ����ǿ��ζ���������ռ���Ѿ������Լ����� ����δ����Ԫ�ļ������������ռ��ļ����½�����Ϊ��һ��Ӳ�ҵ���һ���� �棬�ҹ��ķ�����������ʱ����������½���

���� ���߽��飺�������ֵ�����Ǵ�ǰ�Ķಿ�����������ʾ���������Ч ���ʸ߹�������й����á���ʵ���顱����ҵ�������߸�ծ�ĸ�Դ��������Σ�� ȫ����Ҫ���õĸ��յľ���Ҳ��ʾ��˭�ȱ�ֵ˭�ȸ��գ�������2013��G7ȷ�� �Ĺ淶���ڻ��ڹ��ھ������ƶ���ȡ���������������ı�ֵ���ǿ��Ա������� ����ܵġ���ˣ�����Ӧ��ץס��ν�������ʱ�������г���������Ҷ��� Ԫ��ֵ����������Ч���ʸ߹�������Ƕ���˵������ҵı�ֵ���Ȳ�Ӧ��С����Ԫ��ֵ�ķ��ȡ�

���� 2015���������С����Ǽ�����ִ�ǰ�Ŀ���2015�����3�ν��������� ֮����2�Σ������ǵ����ߵ�����Ȼ������ν�Ļ��ҳ������Լ��������ö� ���ͷ������ԣ��������һ����С�����ռ���½�ԭ������Ľ������� ȫ�����1�ν�Ϣ����Ҫ����Ϊ���ԶҸ��Ĵ�����Լ�˽�ϢЧ���ķ��ӣ����ǵ� �����߶��Ĺ��ǣ�Ԥ������Ҷ���Ԫ��ֵ��5%���ң���һ����Ԥ���Ե��� 2015����Ԫ��ֵ�ķ��ȣ�����ζ���������Ч�����Ի������ֵ�������Ի��� �˶��ܵ����ơ�

>����Ƶ����ѡ��