�ɷ�������������ҵ�����ʲ���ģ���� ���в��������

���뻥����

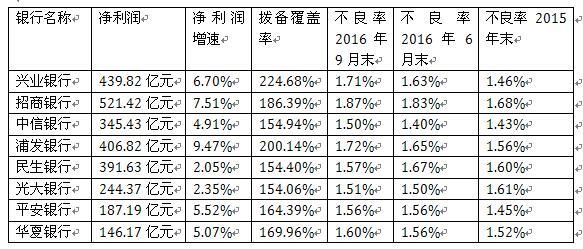

���뻥���������й����������߰���A�����������������չ٣�8�ҹɷ������з��棬�ʲ���ģ���������䶯�����������ڹɷ��С��ϴ�֮λ���������У����ʲ���ģ��λ�������ģ�ǰ��λ����Ϊ��ҵ���С��������С��ַ����С�

�����������棬�˼ҹɷ�����������ǰ�����ȹ���ʵ�ֹ�����ĸ��˾�ɶ��ľ�����2682.85��Ԫ��ͬ��ҵ������Ϊ5.74%�����У���������ǰ�����Ⱦ�����Ϊ521.42��Ԫ���ӹɷ�����λ���������ҵ���С��ַ����С����������ٷ��棬�ַ�����9.47%��������졣

�����������С�������С��������еIJ��������ʸչ���ܺ���,�ֱ�Ϊ154.40%��154.06%��154.94%������,��ҵ���С��������С��ַ����в������dz̶Ƚϸ�,����ѹ�����ڻ��Ϳռ䡣

�����ʲ��������棬��������9��ĩ���������в�������ߣ�Ϊ1.87%���˼ҹɷ��в���״�����Ʋ����ԣ������������в����ʻ����½����ɶ�����ĩ��1.67%�½�Ϊ1.57%��ͬ�ڣ�ƽ�����в����ʻ��ȳ�ƽ���������ҹɷ��л��Ⱦ�Ϊ������

����ֵ�ù�ע���ǣ��������й�ע��������������Ŵ��ʲ����弶������������ַ����й�ע��������Ϊ1090.46��Ԫ����ȥ�����������68.62%����ҵ���й�ע��������Ϊ 600.29 ��Ԫ����ȥ�����417.76��������43.7%��

�����ɷ���ǰ������2683�� ���ϴ������ʲ���ģ��������

����8�ҹɷ�����������ǰ�����ȹ���ʵ�ֹ�����ĸ��˾�ɶ��ľ�����2682.85��Ԫ��ͬ��ҵ������Ϊ5.74%���ʲ���ģ���棬��������ĩ����ҵ�����Ѿӡ��ϴ�֮λ����ʱ����ڹɷ��С��ϴ�֮λ���������У����ʲ���ģ��λ�ѽ������ģ�ǰ��λ����Ϊ��ҵ���С��������С��ַ����С�

���������������ʲ���ģ�ϱ�����ĩ������1.63%��ͬ����ҵ������9.78%�����������ڱ�����δ�ἰ�ʲ���ģ�����ϻ���ԭ��

���������;�����ָ����ԣ�������Ȼ���ף�ǰ������ʵ�ֹ�����ĸ��˾�ɶ��ľ�����521.42�ڣ�����ҵ���ж��87.6�ڣ�ҵ������Ϊ7.51%���������ַ����е�9.47%��

��������ǰ�����ȣ���ҵ����ʵ�ֹ�����ĸ��˾�ɶ��ľ����� 439.82 ��Ԫ��ͬ���� �� 6.70%�����ʲ������ʺͼ�Ȩ���ʲ������ʷֱ�ﵽ 0.80%�� 14.11%��

����ǰ�����ȣ�����ʵ�ֹ����ڱ��йɶ��ľ�����521.42��Ԫ��ͬ������7.51%��ʵ��Ӫҵ����1,602.91��Ԫ��ͬ������2.60%�����У�����Ϣ����ռӪҵ�����62.84%��Ϊ1,007.22��Ԫ��ͬ���½�1.05%����Ҫ����5�¡�Ӫ������ʵʩ����Ϣ�����˰�����2015�꽵Ϣ����Ϣ�ʲ��ض��۵�Ӱ�죬ͬʱ��������;���Ϣ�����������½���

������������ʵ�ֹ����ڱ��йɶ��ľ�����345.43��Ԫ��ͬ������4.91%�� ʵ��Ӫҵ����1,153.36��Ԫ��ͬ������7.34%�����У���Ϣ������795.24��Ԫ��ͬ���� ��3.62%������Ϣ������358.12��Ԫ��ͬ������16.62%������Ϣ������ռ��31.05%�� ͬ������2.47���ٷֵ㣻��Ϣ��ͬ���½�0.32���ٷֵ���2.01%��

�����ַ�����ʵ��Ӫҵ����1,209.28��Ԫ��ͬ������11.32%��ʵ�ֹ�����ĸ��˾�ɶ��ľ�����406.82��Ԫ��ͬ������9.47%����ĩ���ʲ�5.56����Ԫ��������ĩ����10.31%��

������������ʵ�ֹ�����ĸ��˾�ɶ��ľ�����391.63��Ԫ��ͬ������7.86��Ԫ������2.05%��ʵ��Ӫҵ����1,163.81��Ԫ��ͬ������2.11��Ԫ������0.18%������ÿ������1.07Ԫ��ͬ�ȼ���0.03Ԫ������2.73%���ʲ��ܶ�56,365.77��Ԫ��������ĩ����11,158.89��Ԫ������24.68%��

������������ʲ��ܶ�Ϊ38,363.67��Ԫ��������ĩ����21.11%��ʵ�־�����244.89��Ԫ��������ͬ������2.40%��ʵ��Ӫҵ����707.54��Ԫ��������ͬ������1.01%������ʵ����Ϣ������488.32��Ԫ��������ͬ�ڼ���1.66%��ռ��Ϊ69.02%��

����ƽ���������ʲ� 27,912.38 ��Ԫ����������� 11.33%��1-9 �£�����ʵ��Ӫҵ���� 819.68 ��Ԫ��ͬ������ 15.20%��

��������2016��������ĩ�������������ʲ���ģ�ﵽ22,737.23��Ԫ�����������12.53%��ʵ�־�����146.17��Ԫ��ͬ������5.07%���ɱ������34.80%��ͬ���½�0.67���ٷֵ㡣

�������в�������� �ַ����й�ע������

������������ʾ�������������в����ʻ����½����ɶ�����ĩ��1.67%�½�Ϊ1.57%��ͬ�ڣ�ƽ�����в����ʻ��ȳ�ƽ���������ҹɷ��л��Ⱦ�Ϊ�����������������в��������Ϊ1.87%��

����ƽ�����б�ʾ��������ѹ����Ҫ�����ں�۾�������Ӱ�죬���в�����Ӫ��С��ҵ���Ͷ�����ҵ����ҵ���پ�Ӫ���ơ������»����������ѵ����⣬������ҵ�����ʽ������š����ѡ������������������۲���������������Ҫ�����ھ�Ӫ�Դ�����������

��������������ĩ���������в����������Ϊ592.75��Ԫ�����������118.65��Ԫ������������1.87%�����������0.19���ٷֵ㣻���������������186.39%�����������7.44���ٷֵ㣻�������3.48%�����������0.48���ٷֵ㡣

����ֵ�ù�ע���ǣ���Ȼ��������δ���������弶����ľ������ݣ������ѹ����������������������еĹ�ע��������������

��������������ĩ���ַ����в��������442.90��Ԫ������������1.72%����������ָ�������ĩ�������������ַ����в��������������200.14%��������3.45%����ͬҵ�м������ֽϸ�ˮƽ�����÷��տɿء����Ŵ��ʲ����弶�������У����ע��������Ϊ1090��Ԫ����ȥ�����������68%��

������ҵ������������ʾ������������ĩ����˾����������� 335.93 ��Ԫ�����ڳ����� 76.10 ��Ԫ�� ���������� 1.71%�����ڳ����� 0.25 ���ٷֵ㡣��ע�������� 600.29 ��Ԫ�� ���ڳ����� 182.53 ��Ԫ����ע�����ռ�� 3.06%�����ڳ����� 0.71 ���ٷֵ㡣

������ҵ����ָ�������������ע�������ӵ���Ҫԭ���ǣ������ں�۾����Դ��� L ���������䣬 ������ҵ������������������ܡ�ȥ��桱����ȥ���ܡ�����ȥ��ʬ��ҵ���Ĺ� ����ṹ�Ըĸ��Լ�������������������ص�Ӱ�죬���������������ҵ���÷������ڱ�¶�����ֳ�ծ�����½����ʽ���š��ʽ������ѵ��������ҵ������ �ӣ�ͬʱ�����յĻ��⡢�����ʲ������մ��õ�Ҳ����Ҫһ����ʱ�䡣

������֤��˾���� ���ֱ��������ǹ�����к���ҵ����

�������й�˾��������¶��ϣ����������������֤��˾�ֲ�·���ع⡣��ҵ���С�������С��������С��ַ����С��������еȶ���������о���֤��˾���֡�

������Ϥ������������ĩ��֤��˾�ֲ���ֵ������Ȼ�����йɣ�һ�����а���ũҵ���С��������С��й����С��������С��������е�13���������еĹɷݣ��ϼƳֹ�290.57�ڹɣ��ֲ���ֵ�ﵽ1550.03��Ԫ����������ҵ���֮�ס�

����֤��˾Ƶ���������йɵ��������������������ȶ����йɳ��ִ�����ֵ����������ͬ��˳iFind���ݿ�ͳ����ʾ���Ѿ���¶��֤��ֹɵ�13�������У�����ƽ�����еijֹ��������ֲ����⣬����12�����еijֹ��������в�ͬ�̶ȵļ��١�

�������У����ֱ��������ǹ�����к���ҵ���У�������ʾ��������ĩ��֤��˾���й������11.63�ڹɣ���Ȱ��걨����2.39�ڹɣ����ֹɷݱ�����3%�½���2.49%��������ҵ6.06�ڹɣ����ֱ�����3.69%�½���3.18%�����ֹɷ������϶�Ļ����й����к������У����ֹɷ������ֱ�Ϊ4.86�ڹɺ�3.62�ڹɡ�

�������⣬֤��˾������������8.45�ڹɣ���Ȱ��걨����809��ɣ������ַ�����5.77�ڹɣ��ϰ��걨����2240��ɣ�����ũҵ����61.45�ڹɣ��ϰ��걨����8675��ɣ�������������15.33�ڹɣ��ϰ��걨����6254��ɡ�

��������������������Ҫ�ɶ��й�������ѡ�������֣������������йɷݱ����ɰ���ĩ��64.58% ������ 65.37%�����������Ҫ�ɶ������Ҳ�����˹��1.29��A�ɣ����ֽ��4.97 ��Ԫ��

�������������������¶��2016 ��7 ��15 ����10 ��15 ���ڼ䣬�����ʵ�ʹ����ָ���A ��129,143,382 �ɣ�H ��0 �ɣ�ռ�����ѷ�����ͨ���ܹɷݵ�0.28%�����ֽ�������4.97 ��Ԫ��������ɺ���ż���������˾�ϼƳ��и���A ��13,355,232,402 �ɣ�H ��256,595,000 �ɣ�A �ɺ�H �ɹ���13,611,827,402 �ɣ�ռ�����ѷ�����ͨ���ܹɷݵ�29.16%��

��������2016��A�����йɷ��У�8�ң�����������