�н�167�ڲ�����Ͷ û����������

���뻥����

���뻥����

���������й���ĸ�ı����£�������µĹ������������¶�����

����11��4���н�˾������167��Ԫ������Ͷ֤ȯ��������ɺ���Ͷ֤ȯ����Ϊ�н�˾��ȫ���ӹ�˾��������ʾ���н�˾����Ͷ֤ȯ��Ϊ����������ȯ�̣����ֹ��н�˾28.5%�Ĺ�Ȩ��������Ͷ֤ȯ100%�Ĺ�Ȩ��

�����˷����ϣ��Ը�����˵����һ�����壬��Ͷ֤ȯ�ľ���ҵ����н�˾�γɲ��䣬ʹ���н�˾�������ʲ��������ȯ�̵�һ�ݶӡ�����������ʿ��Ϊ��������������ҵ�Ļ����ڲ������ϻ��кܶ��Ҫ����

���������ġ����塱�ӡ����⡱�������Ρ�

�����н�ҵ�翴���ǡ����Ž����ס���������1995��7�³�����������21��֮�ã�2006�����ţ�дﵽ��Ի�ʱ�̣���2011��ǰ����������Ͷ�е�ͷ�ѽ��Σ��DZ����һ�ȴ��̵ġ�����Ͷ�С���

����֤ȯҵЭ���������ʾ��2002�꣬�н�˾�����ܶ��2.05��Ԫ����ҵ������һ���˾�������Ǵﵽ82��Ԫ��Զ���ڶ�����һ֤ȯ��23.95��Ԫ����2009�꣬�н�IPO�������Ϊ113����Ԫ���г��ݶ�����̫������Ͷ�������е�һ��

����ҵ���棬�н�˾�н����ڶ��������ҵ��IPO��Ŀ���������й���ͨ���й�ʯ�����й�ʯ�͡��й����١��й��˱������С�ũ�еȾ��Ϳͻ���

����������2010�꣬�����Ŵ�����������Դ�����٣��н��IPOҵ��תֱ�¡���֤ȯҵЭ��������ʾ����Ȼ�����IPOҵ��������������ҵ��һ�����г��ݶ���»���4.13%��2011���»���1.27%���¾�������ͳ�ƣ���2010��ũ�����е�2012�������ʱ����н�ֻ�����8��IPO���ֱ��ǹ�����С��¹Ķ������й����硢��˴�ý���»����ա������Ƹ����������š������Ƽ������У����ж����Ƹ��ͼ����Ƽ��Ǵ�ҵ����Ŀ��

�����н�˾��������ʾ����������������Ŀ�нϴ�Ӫ���ա���ҵ����ʿ����Ϊ���н�û��ץס��ҵ�忪�����С��ҵ���еĻ�������������2010��֮���н��IPOҵ������ˡ���Ʋ��ӡ��ľ��桪������Ŀ���ƿɳ£�С��Ŀ�нӲ��ϡ�

����ҵ�����Ʋ��٣��н�˾��ҵ��Ҳ�ӡ����⡱�������Ρ�������֤ȯҵЭ��������ʾ��2015���н�˾Ͷ��ҵ��������ҵ�������ߣ�ֻ�൱�ڵ�һ������֤ȯ����45%��ˮƽ��

�������⣬�н���ֶ���ش����±䶯��2014��5�£������н���ְ����ʮ����н�ԭ�����ܾ�����Ͷ������ҵ��ίԱ��ִ����ϯ��������ְ���н�˾Ͷ�����ж����ܾ�����嫟�Ҳ��ͬ��6����ְ�����н�˾��ְ16����ܲ����������н�QFIIҵ�����������콡�������Ķ��³�����Ⱥ�����н��ڸ۽�������֮ǰ��̴�ְ��

�������⣬�о��Ŷӷ��棬�н���ϯ�������ŶӺ�ͦ�Ŷӣ���С�졢�����������н��о����Ի�ʱ�ڵ�Ԫ�ϣ�����ʧ��롣

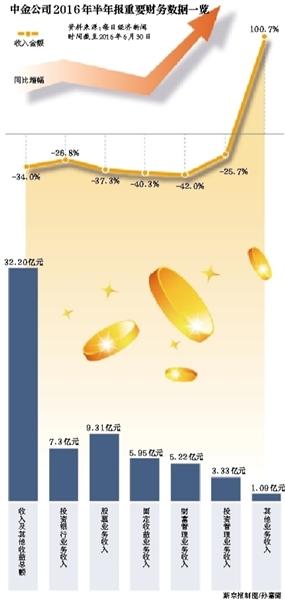

�����������н�2016���걨��ʾ����˾�����A�ɹɱ������ʷ�����Ŀ11������������������173.14��Ԫ��ͬ������196.0%��

������Ͷ��ҵ���յĻ����ϣ���κϲ����á�û��Ĺ��塱����������

�����ϲ����侭��ҵ�� 20��Ӫҵ��������200��

�������ڴ˷�����������н�˾��ʾ����Ͷ֤ȯǰ�����й�����֤ȯ������֮һ�������۾���ҵ���������˽�ǿ���г���λ��˫�����Ϻ�˾�������ģ������������Ҫָ��Ծ������ҵ��һ�ݶӡ�

������֤ȯҵЭ��������ʾ��2015�꣬�н�˾����Ͷ֤ȯ�����ʲ��ֱ�Ϊ630��Ԫ��922��Ԫ���ϲ������ʲ�����1552��Ԫ�������ʲ�Ϊ1645��Ԫ��ҵ��������11λ��ͬ�����Ž�Ͷ��

�����ϲ���ĺô����Զ�����

����֤ȯҵЭ��������ʾ����Ͷ֤ȯȥ��Ӫ��84.7��Ԫ����ȯ��������17��ҵ���ձ���Ϊ������ȯ��û�����У����������ʽ�չ��ҵ���ܵ���Լ���ϲ����н�˾�Դ�ȯ�̵���̬�����п��ܽ�������ʱ��г�����ø���ķ�չ����ҩ����

������ҵ���������ϲ���������ǿ�н�˾����ҵ���Ϻ�һλȯ�̷���ʦ��Ϊ���н�˾����Ͷ֤ȯ�ϲ������ƻ�����ǿǿ���ϡ��н�˾���������ڻ���ҵ����Ͷ�С��о����߶˿ͻ�����ǷȱӪҵ�����磬�������ʾ�н�˾��ȫ������20��Ӫҵ��������Ͷ֤ȯ������ʾ����ȫ���н�200��Ӫҵ���������Ժ�ǿ����Ӫҵ�������Ͽ������ӽ���ͷ�ϴ�����֤ȯ��������֤ȯ2015���걨��ʾ����ȫ������259��֤ȯӪҵ����

�����н�˾�Ƹ�������ǰ��ִ���ܾ�����Сƽ�����¾������ߣ��н�ҵ��ͲƸ�����ҵ������һ����ɫ����������ȯ�̴���Ͷ�ʵ��ۺϲƸ�����ƽ̨�ȣ��Ѿ���ͻ�������ι�����Ͷ��20��Ӫҵ�����䵽200��ң��⽫�������н�˾���ŲƸ�����ҵ������ģ����Ч�档

�����������ϵ����ѣ���Сƽ��Ϊ����Ҫ�����ڹ������ƺ���ҵ�Ļ����档

��������ҵ����ʿ���¾������߷��������н�˾�Ǿ�ƷͶ�У���Ͷ֤ȯ�Ǵ�ͳ�ľ����̣�ǰ����Ҫ��Ծ��һ���г���������ҵ�����������ڶ����г���������ͨͶ���ߣ����ߵ��ں���һ���Ѷȡ���������ʿ�ƣ����ϲ������бף�������н�˾Ϊ�����ڲ��˲Ŷ�Ӫҵ���Ӵ����٣���ι����¼�������ٶ��Ӫҵ�������ڹ�˾�ڲ��Ǹ����⣬�п��ܲ���β���������ͬʱ�н�˾������Ͷ֤ȯ��Ͷ��ҵ�����ж��̶ȵ��������д��۲졣��

����ȯ��ҵ�������鳱������

�����Ӻϲ��ij�������˵�����ϵ�����˴˴κϲ����������»���������ǿ��һֱ�ǻ��ķ�չ˼·����������������Դ֤ȯ�����ϣ���������һ˼·�¿�չ�ġ�

����2014�꣬�������պϲ���Դ��ϵ��ʱȯ���������������ͺ�Դ�ĺϲ���ʹ��������ԭ���ۺ���������ҵ��ʮλ���ҵĹ�˾�����˵�һ�ݶӡ��ݹ�˾�걨��ʾ��2015�������ԴӪ��233.2��Ԫ����ҵ������7�����Ϻ����ۺ�ʵ���õ���������������徺������

�����˴��н��ǻ�����¹�˾����˼·�ĵڶ��β�����

���������������Դ�ϲ����н���Ͷ�����ϵȯ�̵��ʱ�ͼ���Ѿ�չ�֡�Ŀǰ����ȫ��ӵ����Ͷ֤ȯ���н�˾��ɶ�֮�⣬������»�ӵ�������Դ�����Ž�Ͷ֤ȯ����ԭ����֤ȯ����������ȶ�ҽ��ڻ�����Ȩ��

������ô��ȯ�̵������Ƿ���δ�������أ�

����һλȯ����ʿ�����¾������ߣ�����ȥ20���й�ȯ�̻���������ͬ�ʵ�ҵ������¢�Ϻͱ������ԴǮ����������ҵ�ĵͼ��жȡ���֮����������ǿ����������ҵ��չ����

��������֤ȯ����ʦ�������ʾ����Ԫ���Ѿ��ǽ���ҵ��չ���ɻرܵ����ƣ����ա����е����ѿ�ʼ�����ۺϽ��ڵķ�չ����֤ȯ��˾��֤ȯҵ��Ϊƽ̨��չ��Ԫ��������������Լ���ع�Ͷ�ʼ��ŵ�ģʽ������֤ȯ��ҵ��˵�������ǿ���ͻ��ƿ���ķ�ʽ֮һ��ҵ����ʿָ����δ�����۳��ڽ����ʷ����������Ҫ�����������ģ��߾�������Ҫ��ȯ��ҵ�������鳱��������

��������ȯ����ʿ��Ϊ��δ����ҵ�������ϲ�����ζ�ż��жȵ�������Ҳ�������������������ߣ����־��к��ľ�������ȯ�̽�������桱��

�������ι�����Ͷ��20��Ӫҵ�����䵽200��ң��⽫�������н�˾���ŲƸ�����ҵ������ģ����Ч�档

�����¾������� ��ȫ��