ȱǮ!ȱǮ! ȯ�̴���ҵ�������ʱ���̰�

���뻥��(0)

���뻥��(0)

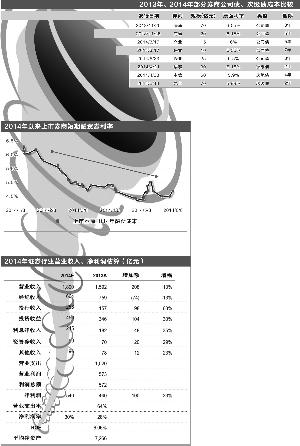

����������Դ�����й�˾���桢Wind �ָ�/�Ʊ� ����ϼ/��ͼ

�������֤꣬ȯ��˾ƵƵ��衢���ʣ����ڲ��������ԡ����Ŵ���ҵ������̿���ȯ����ҵ��ģʽת�ͽζ��ʱ��������Ҳ�������͡�������ԣ����ڸ��ҹ�˾����ȱǮ�������Դ��ڸ߶Ƚ���״̬��

���������˵��ǵ��ǣ���Щȯ�̵��г����ʱ��н�ҵ����Ȼ���������ʽ�֧�ţ�����ծ���á��ձ顣����һ�������г���������ʽ𣬽����ܳ����ʽ������ѡ�

����֤ȯʱ������ ������

�������գ�����֤ȯ���»�����ͨ������40��Ԫ�μ�ծ�鰸��ļ���ʽ�ȫ�����ڲ���ù�˾���ʱ���Ӫ���ʽ�

����3����ǰ����̩֤ȯ���»�ͬ��ֺ���Ϣ��ʣ���45.97��Ԫ֧�֡����ڡ�ҵ��

����6����ǰ����Ԫ֤ȯ���»�ͬ�⽫���õ�8��Ԫļ����ʱ���ڲ��������ʽ�

����ƵƵ���ֵIJ������ʣ���;ȫ�����Dz��������ԡ���ҵ��ʿ�����ƣ����Ŵ���ҵ������̿���ȯ����ҵ��ģʽת�ͽζ��ʱ��������Ҳ�������͡�

����ȯ�̡�Ǯ�����漱

���������֤ȯ���ԣ����ϲ�Dzΰ롣ϲ�������ζ���������������ڿ���������˾�ʱ���ʵ�����ڽ�һ����ǿ���ǵ�������������֤ȯ��˾���ô��»����Ѵ�̤��ǰ���������Ѵ�ͳ�Ĵ�ͨ��ҵ���ʱ�ʵ��������С�����֤ȯ�ܷ�ϵ��ϣ�ֵ�ù۲졣

�������֤ȯ������2002�꣬����ע���ʱ�1.25��Ԫ��Ŀǰ�ں��ڡ��ɶ������ڡ����ݡ����ݵȵع�����8��֤ȯӪҵ����ҵ��Χ����֤ȯ���͡�֤ȯͶ�ʻ������ۡ�֤ȯ��Ӫ��֤ȯͶ����ѯ��

��������˾�������ʱ���С���ܶ�ҵ�����벻�ˡ������֤ȯһλ�в��֤ȯʱ�����߱�ʾ���ڴ�ҵ�����֮ǰ���ù�˾��û��Ͷ��ҵ���ɥʧǮ���2012��5��ȯ�̴��´��֮�ù�˾��Ե��ഴ��ҵ����Ե�ǰ�Ļ��������ڴ������Ҳ���ܵ����ˣ���Ȼ��Ҫ����̭��

���������֤ȯͬ���������ʱ���Լ��������չ���ֵģ�������Ѷ֤ȯ����ɽ֤ȯ��ȯ�̡�Сȯ����ˣ�������ȯ��Ҳ�����⡣Ҳ������ˣ������겻��δ���е�֤ȯ��˾�����������ɣ��ڲ����ʱ����ͬʱ��ǿ��˾�������ԣ����н�������ծȯ���������ԵĹ�˾��

������֤ȯʱ����ǰ��֪����ʿ����Ϥ���в�ij�ط������عɵ�δ����ȯ�̣�������ȫ���������Ŵ���������������ɶ����10��Ԫ���ڲ��乫˾�����ԣ��Ӵ�Դ���ҵ���֧�֡�

�����Ѿ����е�֤ȯ��˾��ǿ�ʱ�ʵ���İ취��ֱ�ӣ����ڡ���˾ծ����ɡ����������ȵȡ����Ӱ�������֤ȯ���ڵ�19��A������ȯ��������ƵƵ���ʵ��������Ҳ����ӡ֤����һ�㡣

�������⣬Ҳ��������֤ȯ������֤ȯ������֤ȯ��7ȯ�������Ŷӳ��A�ɣ�����ͨ��IPOļ������ǿ�����ʱ�ʵ����������֤ȯ����ԭ֤ȯ������Ϊ�Ȳ���A��IPO��������ˣ�ת���Ȳ������ر�����۷���ļ���ˡ�

������������ԣ����ڸ��ҹ�˾����ȱǮ�������Դ��ڽ���״̬�����в�����ijȯ�̸��ܲ�˵�������Խ���һ����˵����ҵ�����ڴ�չ�Σ���һ����Ҳ˵��������ҵ��ģ�����������г�������Ҫ��һ����ʵ��չ��

�������¸ı�Ǯģʽ

��������1��17�գ���Ԫ֤ȯ�������»ṫ�棬����ͨ���������鰸��ֵ�ù�ע���ǣ��������鰸����ù�˾������������ء�

�����ù�˾��һ���鰸Ϊ��8��Ԫ���õ�ļ���ʽ���ʱ���������ʽ𣬵��ڼ�ʱ�黹��ļ��ר���˻����ڶ����鰸Ϊ���ٶ�ȫ���ӹ�˾——��Ԫ����Ͷ������˾��Ͷ�ʹ�ģ����Ԫ֤ȯ�Դ˸����Ľ����Ƿ��ָ���С����ʱ��;��ʲ�֮�ȡ��ѽӽ���ܲ��Ź涨��48%��Ԥ�������������鰸������������65��Ԫ����ӪͶ�ʹ�ģ��

����֤ȯʱ�����ߵ��鷢�֣��в�����һ��֤ȯ��˾ȥ���Ҳ��ѹ���˹�Ʊ��Ӫ��ֱͶ��ģ�������˶����ý��ʹ���ҵ���Ͷ�ʹ�ģ�����ɾ��Ǻ�����ҵ��ǮЧ�����ԣ�ǰ�߲������ոߣ�����Ҳ������ȷ���ԡ������Ŵ���ҵ��Ŀ�չ������ÿһ�ҹ�˾���ڶԹ�����Ԥ����е������ڴ�ͳҵ���봴��ҵ��֮����ٺ����ӡ�

����֤ȯ��˾������ˣ�ҵ������Ҳ�����⡣��֤ȯʱ�������˽⣬���ڲ���֤ȯӪҵ���Ѿ�ȡ���˿ͻ�������ת�йܿ���ָ�꣬����һ���Ͷ��Ҳ�ڲ���ѹ��������һ���棬��ЩӪҵ����Ͷ�����ʽ��Ѻ��衢��������Ŀ������Ͷ����Ŀ���۵ȷ���Ӵ������ȣ���Ϊ����֤ȯ��˾�����µ�ӯ���㡣

������Ͷ��ҵ�����ϣ����֤ȯ��˾�Ѿ�ͨ�����������������������ķ�ʽ���ڳ���ҵ���ͬʱ��ͨ������һ�ַ�ʽ���ںϷ��Ϲ�ǰ����ʵ�ָ��������ر���

����һλ��Ը������ȯ���о�Ա��ʾ������֤ȯ��˾����ҵ����̿��������Ǽ�ܲ��Ŷ�֤ȯ��˾�ڹ�Ʊ��Ѻʽ���ء�������ȯ�������ҵ���ϵķſ���֤ȯ��˾��������רҵ���ƣ������������ҵ������ӵ�й������г�ǰ����Ҳ��֤ȯ��ҵ��չ�Ļ�����

�����������ִ�չ��ǰ�����ӵ���㹻�ۺ���ʱ��𡣡���λ�о�Ա˵�����ʱ������Ҳ���ı����£�֤ȯ��˾��Ȼ��Լ���ҵ�����߽������ǮЧӦ�ߵı�ȻͶ��Ͷ࣬ǮЧӦ�ٵ�Ͷ����Ȼ���٣�����Щ��Ǯ��ҵ��ͺ����ױ��õ���

>֤ȯƵ����ѡ��