���������ʺ����ս���������ʡ˰��

���뻥����

���뻥�����������¾�γ�ͻ���12��30�յ� �⣺�����������ʺ����ս���������ʡ˰����

�������� ����(�й�ũҵ��ѧ���ϵ�����ڡ����¾�γ��Լר��)

����2019��1��1��ʵʩ�ĸ�˰�������������Խ��Խ���˽���������ߵ�5000Ԫ��������6��ר��ӿ۳�����˰[2018]164������ȷ�����������ȡ��ȫ��һ���Խ��𣬷��ϡ�����˰���ֹܾ��ڵ�������ȡ��ȫ��һ���Խ���ȼ������ո�������˰���������֪ͨ��(��˰����2005��9��)�涨�ģ���2021��12��31��ǰ�������뵱���ۺ����ã���ȫ��һ���Խ����������12���µõ���������ձ�֪ͨ�������»������ۺ�����˰�ʱ�(���¼���¶�˰�ʱ�)��ȷ������˰�ʺ�����۳���������������˰�������ս��Ż����߲����������꣬���������ۺ����ã��Բ�����˰�Ĺ�н����˵���������ڡ��������ա���

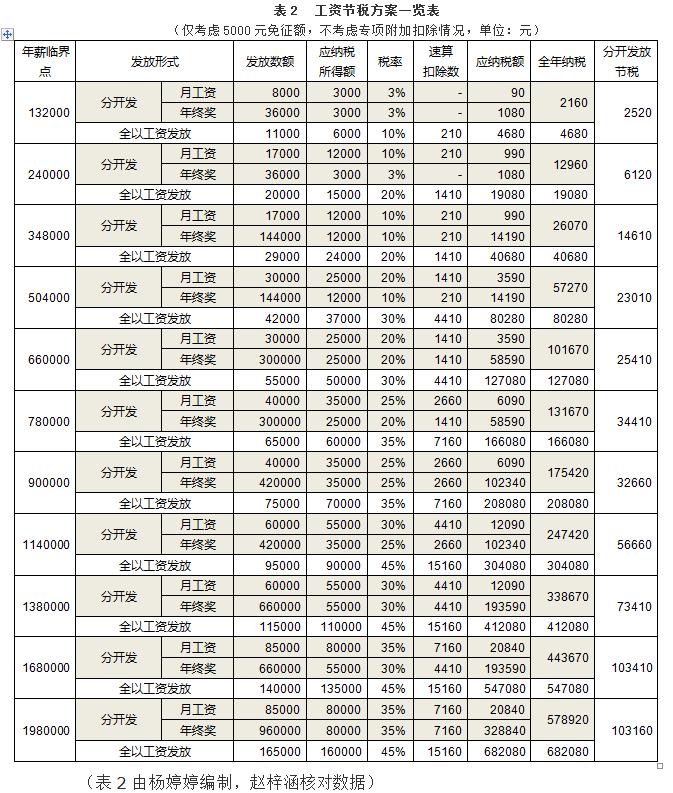

�����ٺõ�����Ҳ����ʵ��λ�������ܣ���н��Ҫ����������˰��ͬʱҲ��ȡ�õ�����࣬�ͱ������н�귽����ơ�Ϊ�����Ϸ���˰��������˰�����߸���ҷ���һ��ϵͳ�Ĺ��ʽ�˰��������Ҳ�DZ��߸���ҵ����һ���ﻮ����������Ҫ�ﻮ�����ǰ�Ա���������Ϊ���¹��ʡ��͡����ս��������ַ��š���6��ר��ӿ۳��������˶������ܵ���ҲΪ�˷�����㣬���Ǿ���5000Ԫ������Ϊ�����۳���Ŀ�������µ�˰�ʱ�(����1)��ѡ��11���ٽ���ϵ���н����Ⱥ�壬���㡰�ֿ������Ľ�˰Ч�棬�����Ѳ���ʱ��Ҫע������

����1.��н132000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���8000Ԫ(ȫ��96000Ԫ)�����ս�����36000Ԫ��

����ÿ��8000Ԫ���ʼ���5000Ԫ������Ϊ3000Ԫ������3%��˰�ʣ�����˰90Ԫ(3000��3%)������˰1080Ԫ�����ս�36000Ԫ��12����Ϊ3000Ԫ��ͬ������3%��˰�ʼ�˰����˰1080Ԫ(36000��3%)���ϼ���˰2160Ԫ(1080+1080)��

�������132000Ԫȫ�������¹��ʷ��ţ�ÿ�·�11000Ԫ����6000Ԫ��˰������˰��Ϊ10%������˰390Ԫ(6000��10%-210)��ȫ����˰4680Ԫ(390��12)��

�����ֿ����Ž�˰2520Ԫ(4680-2160)������53.85%������һ�룬���������Ⱥ����˵���ɵ��ڡ��������ա���

����2.��н240000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���17000Ԫ(ȫ��204000Ԫ)�����ս�����36000Ԫ��

����ÿ��17000Ԫ����5000Ԫ���������12000Ԫ��10%��˰�ʼ�˰������˰990Ԫ(12000��10%-210)������˰11880Ԫ�����ս�36000Ԫ��12����Ϊ3000Ԫ������3%��˰�ʣ���˰1080Ԫ(36000��3%)���ϼ���˰12960Ԫ(11880+1080)��

�������240000Ԫȫ�������¹��ʷ��ţ�ÿ�·�20000Ԫ��Ҫ��15000Ԫ��20%��˰�ʼ�˰������˰1590Ԫ(15000��20%-1410)��ȫ����˰19080Ԫ(1590��12)��

�����ֿ����Ž�˰6120Ԫ(19080-12960)������32.08%����Լ�˽�������֮һ��

����3.��н348000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���17000Ԫ(ȫ��204000Ԫ)�����ս�����144000Ԫ��

����ÿ��17000Ԫ����5000Ԫ���������12000Ԫ��10%��˰�ʼ�˰������˰990Ԫ(12000��10%-210)������˰11880Ԫ�����ս�144000Ԫ��12����Ϊ12000Ԫ������10%��˰�ʼ�˰����˰14190Ԫ(144000��10%-210)���ϼ���˰26070Ԫ(11880+14190)��

�������348000Ԫȫ�������¹��ʷ��ţ�ÿ�·�29000Ԫ��Ҫ��24000Ԫ��20%��˰�ʼ�˰������˰3390Ԫ(24000��20%-1410)��ȫ����˰40680Ԫ(3390��12)��

�����ֿ����Ž�˰14610Ԫ(40680-26070)������35.91%����˰����������֮һ��

����4.��н504000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���30000Ԫ(ȫ��360000Ԫ)�����ս�����144000Ԫ��

����ÿ��30000Ԫ����5000Ԫ�������Ϊ25000Ԫ������20%��˰�ʣ�����˰3590Ԫ(25000��20%-1410)������˰43080Ԫ�����ս�144000Ԫ��12����Ϊ12000Ԫ������10%��˰�ʣ���˰14190Ԫ(144000��10%-210)���ϼ���˰57270Ԫ(43080+14190)��

�������504000Ԫȫ�������¹��ʷ��ţ�ÿ�·�42000Ԫ����37000Ԫ��˰������˰��Ϊ30%������˰6690Ԫ(37000��30%-4410)��ȫ����˰80280Ԫ(6690��12)��

�����ֿ����Ž�˰23010Ԫ(80280-57270)������28.66%����˰���2.3��Ԫ��

����5.��н660000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���30000Ԫ(ȫ��360000Ԫ)�����ս�����300000Ԫ��

����ÿ��30000Ԫ����5000Ԫ���������25000Ԫ��20%��˰�ʼ�˰������˰3590Ԫ(25000��20%-1410)������˰43080Ԫ�����ս�300000Ԫ��12����Ϊ25000Ԫ������20%��˰�ʼ�˰����˰58590Ԫ(300000��20%-1410)���ϼ���˰101670Ԫ(43080+58590)��

�������660000Ԫȫ�������¹��ʷ��ţ�ÿ�·�55000Ԫ����50000Ԫ��˰������˰��Ϊ30%������˰10590Ԫ(50000��30%-4410)��ȫ����˰127080Ԫ(10590��12)��

�����ֿ����Ž�˰25410Ԫ(127080-101670)������20.00%����˰���ɣ�����˰���2.5��Ԫ��

����6.��н780000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���40000Ԫ(ȫ��480000Ԫ)�����ս�����300000Ԫ��

����ÿ��40000Ԫ���ʼ���5000Ԫ�������Ϊ35000Ԫ������25%��˰�ʣ�����˰6090Ԫ(35000��25%-2660)������˰73080Ԫ�����ս�300000Ԫ��12����Ϊ25000Ԫ������20%��˰�ʼ�˰����˰58590Ԫ(300000��20%-1410)���ϼ���˰131670Ԫ(73080+58590)��

�������780000Ԫȫ�������¹��ʷ��ţ�ÿ�·�65000Ԫ����60000Ԫ��˰������˰��Ϊ35%������˰13840Ԫ(60000��35%-7160)��ȫ����˰166080Ԫ(13840��12)��

�����ֿ����Ž�˰34410Ԫ(166080-131670)������20.72%����˰���ɶ࣬����˰���3.4��Ԫ��

����7.��н900000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���40000Ԫ(ȫ��480000Ԫ)�����ս�����420000Ԫ��ÿ��40000Ԫ���ʼ���5000Ԫ�������Ϊ35000Ԫ������25%��˰�ʣ�����˰6090Ԫ(35000��25%-2660)������˰73080Ԫ�����ս�420000Ԫ��12����Ϊ35000Ԫ������25%��˰�ʼ�˰����˰102340Ԫ(420000��25%-2660)���ϼ���˰175420Ԫ(73080+102340)��

�������900000Ԫȫ�������¹��ʷ��ţ�ÿ�·�75000Ԫ����70000Ԫ��˰������˰��Ϊ35%������˰17340Ԫ(70000��35%-7160)��ȫ����˰208080Ԫ(17340��12)��

�����ֿ����Ž�˰32660Ԫ(208080-175420)������15.70%�����ܽ�˰��ֻ��һ�ɰ룬����˰�����3.2��Ԫ��

����8.��н1140000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���60000Ԫ(ȫ��720000Ԫ)�����ս�����420000Ԫ��

����ÿ��60000Ԫ���ʼ���5000Ԫ�������Ϊ55000Ԫ������30%��˰�ʣ�����˰12090Ԫ(55000��30%-4410)������˰145080Ԫ�����ս�420000Ԫ��12����Ϊ35000Ԫ������25%��˰�ʼ�˰����˰102340Ԫ(420000��25%-2660)���ϼ���˰247420Ԫ(145080+102340)��

�������1140000Ԫȫ�������¹��ʷ��ţ�ÿ�·�95000Ԫ����90000Ԫ��˰������˰��Ϊ45%������˰25340Ԫ(90000��45%-15160)��ȫ����˰304080Ԫ(25340��12)��

�����ֿ����Ž�˰56660Ԫ(304080-247420)������18.63%�����ܽ�˰�ʲ������ɣ�����˰���5.6��Ԫ��

����9.��н1380000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���60000Ԫ(ȫ��720000Ԫ)�����ս�����660000Ԫ��

����ÿ��60000Ԫ���ʼ���5000Ԫ�������Ϊ55000Ԫ������30%��˰�ʣ�����˰12090Ԫ(55000��30%-4410)������˰145080Ԫ�����ս�660000Ԫ��12����Ϊ55000Ԫ������30%��˰�ʼ�˰����˰193590Ԫ(660000��30%-4410)���ϼ���˰338670Ԫ(145080+193590)��

�������1380000Ԫȫ�������¹��ʷ��ţ�ÿ�·�115000Ԫ����110000Ԫ��˰������˰��Ϊ45%������˰34340Ԫ(110000��45%-15160)��ȫ����˰412080Ԫ(34340��12)��

�����ֿ����Ž�˰73410Ԫ(412080-338670)������17.81%�����ܽ�˰�ʲ������ɣ�����˰���7.3��Ԫ��

����10.��н1680000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���85000Ԫ(ȫ��1020000Ԫ)�����ս�����660000Ԫ��

����ÿ��85000Ԫ���ʼ���5000Ԫ�������Ϊ80000Ԫ������35%��˰�ʣ�����˰20840Ԫ(80000��35%-7160)������˰250080Ԫ�����ս�660000Ԫ��12����Ϊ55000Ԫ������30%��˰�ʼ�˰����˰193590Ԫ(660000��30%-4410)���ϼ���˰443670Ԫ(250080+193590)��

�������1680000Ԫȫ�������¹��ʷ��ţ�ÿ�·�140000Ԫ����135000Ԫ��˰������˰��Ϊ45%������˰45590Ԫ(135000��45%-15160)��ȫ����˰547080Ԫ(45590��12)��

�����ֿ����Ž�˰103410Ԫ(547080-443670)������18.90%����˰�ʽӽ����ɣ���˰���10��Ԫ��

����11.��н1980000Ԫ��Ⱥ�壬Ҫ��Ƴ�ÿ�¹��ʷ���85000Ԫ(ȫ��1020000Ԫ)�����ս�����960000Ԫ��

����ÿ��85000Ԫ���ʼ���5000Ԫ�������Ϊ80000Ԫ������35%��˰�ʣ�����˰20840Ԫ(80000��35%-7160)������˰250080Ԫ�����ս�960000Ԫ��12����Ϊ80000Ԫ������35%��˰�ʼ�˰����˰328840Ԫ(960000��35%-7160)���ϼ���˰578920Ԫ(250080+328840)��

�������1980000Ԫȫ�������¹��ʷ��ţ�ÿ�·�165000Ԫ����160000Ԫ��˰������˰��Ϊ45%������˰56840Ԫ(160000��45%-15160)��ȫ����˰682080Ԫ(56840��12)��

�����ֿ����Ž�˰103160Ԫ(682080-578920)������15.12%����˰��һ�ɰ룬����˰���10��Ԫ��

����������11���ٽ�㹤������Ľ�˰Ч�����Կ��������õ͵�˰�ʵ�н���˰����ߣ��ɳ���һ�룬����˰����Խϵͣ����øߵ�˰�ʵ�н���˰�ʲ��ߣ�����˰��ɹۡ���֮����Ч�档Ϊ����ʹ�ã�������Ϊ��2��ʾ��

�������㲹��˵�����£�

����(1)����˰�����ĺ���������Ա�����ʵ�ȫ��Ԥ���������¹��ʺ����ս����С���˰�ʴ��䡱�������Ƚ�����λҪ����������ʵ�������ѧ���á�

����(2)��˰�����оٵĶ��ǹ����ٽ�㣬��ʵ���д����ٽ��ġ���ͷ������ҵ������Դ���Ż�����ſ��Ծ�ʵ���鴦����

����(3)�����н������198��Ԫ�����糬���˼���������Ҫ�ŵ�ÿ�¹�����ȥ������Ϊ6��ר��ӿ۳�����û���ϣ������ս�Ҫ�̶���96������ٽ���ϣ���Ȼ����1Ԫ��Ҳ��������˰�ʴ�35%������45%��

����(4)��������볬���ܶ࣬����300��Ҳ����������ҵ�ڲ������涨��ͨ�����������롱����ʽ���Ѳ�������滮������45%˰�ʽ���35%����˰�ĺš����ڹ���ǿ���ո�ʵ���ƣ��õ��ֵĹ��ʱ�����˰��

����(5)���ݲ�˰[2018]164�ţ����ս�Ҫ�ڵ��귢�ţ����������������룬���������2021������Ҫע�⣬����164���Ĺ涨�ġ�2021��12��31�ա������ս�Ҫ�����ۺ����ü�˰����������ʱҲ�Զ�ʧЧ��

����(6)��˰����ʵʩ����ۺ����û������Ҳ����һ����˰�ٽ�����⣬��Ҫ�ȴ�������ɷ�����̨��������������̽�֡�(���¾�γAPP)

����

�������¾�γ��Ȩ���У�δ��������Ȩ���κε�λ�����˲���ת�ء�ժ�����������ʽʹ�á����IJ��������¾�γ�۵㡣

>�������ž�ѡ��

- ������Ϊ�����Ա�����������Ʒ������ ҽ��̬�ȱ���

- ������ʽ�������� �Ƕ�����ʶ�����Ƿ���̫��

- ���°�������ű��潫���� ����������������ɹ�ȥ

- ��������н�����г����飺��20%��ͷ��������Ǯ

- ��ƪ�����ѡ�����Ѷ� �ٶ������������β��

- ���������һ�������� ��ԡ���˥��ɽ��������ݰ�

- ������༭ʳƷ������������ ��ת����ʳƷ��һ������

- ��AI�㷨�ܡ�͵������ͻ�������ġ���Ϭţ������Զ