���������������߹���"�����������" 9�����3860��

���뻥��(0)

���뻥��(0)����������11��6�յ� ��������վ��Ϣ������������վ�ڻ������߹�����Ŀ����һ������������(StandingLendingFacility��SLF)�������ҹ����˽���1-9�¿�չ�����¹��ߵIJ��������6-9�����ֱ�Ϊ4160��Ԫ��3960��Ԫ��4100��Ԫ��3860��Ԫ�����б�ʾ���ڽ��괺�ں�6�·��������쳣����ʱ������ȡ����ز�����

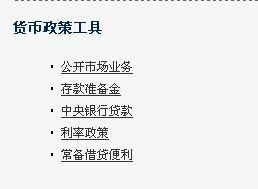

����������վ�����Ļ������߹��߶���һ��������������

��������

�����ӹ��ʾ��鿴����������ͨ���ۺ����ó���������������г�����������������߹��߹��������ԡ����������������Ҫ�ص㣺һ���ɽ��ڻ����������𣬽��ڻ����ɸ��������������������볣��������������dz������������������������ڻ�����һ��һ�����ף������ǿ�����dz�����������Ľ����ָ�����㣬ͨ�����Ǵ����ڻ�����

����ȫ�������������о߱����������Ļ������߹��ߣ������Ƹ��죬�������������ִ���(DiscountWindow)��ŷ���еıʴ������(MarginalLendingFacility)��Ӣ�������еIJ����Գ�������(OperationalStandingFacility)���ձ����еIJ���������(ComplementaryLendingFacility)�����ô����еij��������Ա���(StandingLiquidityFacility)���¼��½�ֵܾij����������(StandingLoanFacility)���Լ������г��������ж���˹���еĵ�������(SecuredLoans)��ӡ�ȴ������еıʳ�������(MarginalStandingFacility)���������е������Ե�������(LiquidityAdjustmentLoans)�������������еĵ�Ѻ����(CollateralizedLending)�ȡ�

����������ʾ��飬�й�����������2013��������˳����������(StandingLendingFacility��SLF)����������������й��������������������Թ�����������Ҫ������������ڻ������ϳ��Ĵ����������������ҪΪ���������к�ȫ������ҵ���С�����Ϊ1-3���¡�����ˮƽ���ݻ������ߵ��ء������г����ʵ���Ҫ���ۺ�ȷ����������������Ե�Ѻ��ʽ���ţ��ϸ��ѺƷ����������������ծȯ���ʲ��������Ŵ��ʲ��ȡ�

����2013��1-9�³������������չ���

�����ܹ��ʾ��ý������Ʋ�ȷ������ǿ�Լ�����Ӱ�������Ե����ز����ϴ�Ӱ�죬�������ҹ�������ϵ���������Թ���IJ����������Ӵ������ǵ������������ӻ��г�Ԥ�ڷ����仯ʱ���п��ܳ����г������ʽ���ȱ������ͨ�������г����ʼ�ʱ��������Σ������Ӵ��˽��ڻ��������Թ����Ѷȣ����Ҳ������������е���������������Ϊ����ҵ���Ч������Ч����������ϵ�����Է��գ���ǿ�Ի����г����ʵĵ���Ч����������Ҫ��һ�����º����������Թ��������ڻ��ƣ��������Ӧ�Զ��������Բ�����������Ϊά�ֽ�����ϵ������ת�ṩ��Ҫ�������Ա��ϡ�

����������ʾ��飬�й�����������2013��������˳��������������������ϵ�����Գ�����ʱ�Բ���ʱ���á�1-9�£��й��������п�չ�˳����������������ȡ���˽Ϻõ�Ч����2013�괺��ǰ���й���������ͨ�����������������˲�����ҵ�������ֽ����Ͷ�Ų������ʽ�ȱ�ڡ�6�·ݣ��ڻ����г��ܶ������ص���Ӱ����ֲ���ʱ���й���������ͨ��������������������Ϲ��Ҳ�ҵ���ߺͺ������Ҫ��������֧��ʵ�徭�á������ͽ��ȱȽ��Ƚ��Ľ��ڻ����ṩ��������֧�֣��������Թ�����������Ļ�����Ҳ�������ȡ����Ӧ��ʩ�ṩ������֧�֣�ά���˽����ȶ����й���������ͨ����������������Ʊ���᳤�������ԣ�ͨ������������������г���ع��ṩ��Ҫ�Ķ���������֧�֣����ֲ������ϣ�����������δ��������֧���Ʋ�ȷ��������±�������������ˮƽ��Ҳ������ά�������г����ȶ��������������������ҹ�������֧���Ƶı仯����������������ӣ�������������ʶ������������������������ϵ�����Ե�ƽ�ȡ����忴����չ�����������������������Ч�����г������Թ������ٽ������г�ƽ�����У��������ڷ��ա�������������Ƶ����

>����Ƶ����ѡ��