9�ɹ�Ʊ����ȥ����Ӯ���� ƽ���Ƿ�Ϊ10.39%

���뻥��(0)

���뻥��(0)

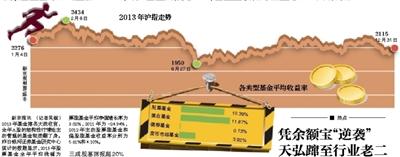

����2013�����������ս�չ٣�ȫ��A�ɵĽṹ����������������Ļ�����������������֤ȯ�����о�����ͳ�Ƶ�������ʾ��2013���Ʊ����ȫ��ƽ���Ƿ�Ϊ10.39%���ųɱ���Ʊ�ͻ���ʵ�������棬ͬ�ڴ����µ���7%�����У�������ѵĻ���ر�����80%�������������28.73%����β���ﵽ108���ٷֵ㡣

��������������Ǯ��

����2013��A���г���Ҫָ���ǵ����ַֻ���������֤��ָ�µ�6.75%����ָ֤���µ�10.91%����ͬ����С��ָ������17.54%����ҵ��ָ��������82.73%��

����A�ɵĽṹ������ʹ�����������õ����ֵĻ��ᣬ�ڹ�ȥһ������Щ�����ձ��������ɳ��ɶ����档����֤ȯ�����о����ĵ�������ʾ��2013���������Ʒ��ȡ�������档���У���Ʊ����ȫ��ƽ������10.39%����ϻ���ƽ������11.87%���������Ӯ���̣���ծȯ����������г�������ƽ������0.13%��3.92%��

�����������������ı���Ʊ�ͻ���2013���ƽ���ر���17.31%������2010������Ʊ������õı��֡��ڹ�ȥ�����У�2010��������Ʊ�ͻ���ƽ����ֵ������Ϊ3.02%��2011��Ϊ-24.94%��2012��������Ʊ�ͻ����ƫ���ͻ��������ʷֱ�Ϊ5.61%��4.10%��

�������ɹɻ��ر���20%

�����ӹ�˾������С��˾��ȥһ���Ȩ��������б������ۡ���������֤ȯ�����о����ĵ����������ϵ���㣬���̻�����41.31%��Ʊƽ���������������ʶ�ڣ������������ӻ���ֱ���39.02%��38.46%�������ʽ�����ڹ�����ģ����ǧ��Ԫ�Ĵ�˾�У�����Ͷ��������ʾ������(20.75%)�����Ļ���(17.57%)����ʵ����(16.82%)��ǰ��

�����ӵ�������A�ɵĽṹ�ֻ�Ҳʹ�û���ҵ���ֻ����ԡ�������ʾ��2013��ҵ����ѵĻ���������ս�����˲�ҵ���ر���Ϊ80.38%��ҵ��������������Դ��ҵ���ر���Ϊ-28.73%����β����108���ٷֵ㡣

������Ͷ�����ڹ�ȥһ��ѡ��Ǯ����ĸ��ʺܴ��Ա���Ʊ�ͻ���Ϊ��������֤ȯ�����о����ĵ�������ʾ����326ֻ����������һ��Ļ����У���295ֻǮ��ռ�ųɣ���217�ر�����10%��ռ����֮�����ر�����20%����116ֻ��ռ36%��

������ �ȵ�

����ƾ������Ϯ����������ҵ�϶�

�����¾���Ѷ (��������)2013�������ŵĻ���˾����֧���������Ƴ�������������������������Ļ���˾ƾ�����Ӵ�Ĺ�ģ��������46λ��һ��С��˾����Ϊ�����ڻ��Ļ��𡢹��ڹ�ļ��ҵ�����ʲ���ģ�ڶ���Ĺ�˾��

��������ģ��1853��

��������֤ȯ�����о����ĵ�������ʾ������2013��12��31�գ�������ļ�ʲ�������ģΪ1943.62��Ԫ����ģ��������֮ǰ��ֻ�й����ʲ���ģ����2300��Ԫ�Ļ��Ļ���

���������У��������˾��ֹ�ģ����������¶��������ʾ������2013��12��31�գ�����ģ�ﵽ1853��Ԫ��

�������Ƴ���֮ǰ��2013���һ����ĩ������������Ĺ�ļ�ʲ���ģ����105��Ԫ����ȫ��ҵ46�������˵������ȣ���������ģ�Ŀ���������������Ĺ����ʲ���ģ�Ѿ��ﵽ668��Ԫ����ȫ��ҵ��16�����������ﵽ�ڶ���������������ƻ���˾���Ϸ�������ȡ�

�������֡�����������������

�������ijɹ�Ҳ������СͶ�����ռ��˻����г�����������ʾ�����Ŀͻ����ﵽ4303���ˣ��ͻ��鼰ȫ��31��ʡ��������2000������У��������н��4307Ԫ��

�������ڻ���˾�����������۹�˾��������ǰ���Ƴ��˻���ͨ(����)���ֽ�(��������)�����ڱ�(�����Ƹ�)�ȱ�ݵĻ��һ����Ʒ�����һ���Ҳ�������Ϲ��ż����Ƴ����ֻ��ͻ�������Ͷ���ߡ�

�������л��Ļ����Ѿ����粿�ŵĻ����������Ŷ����䵽40�ˣ������ͨȫ�꽻��ӽ�800��Ԫ������

>֤ȯƵ����ѡ��