����Ӱ��IPO�������� Ժ�������ʽ�֢�ѽ�

���뻥��(0)

���뻥��(0)

����(���� �����)����Ӱ���й��������ǻ����վ����Լ���IPO֮·������Ӱ����ʧ�ˡ�Ժ�ߵ�һ�ɡ��������壬֤��ᷢ������ƣ����ڹ��ݽ����������������Ҫ��һ����ʵ������ȡ�����շ����Ըù�˾�걨�ļ�����ˡ�

�������ڹ���ǰҹ������Ӱ���й�����¶��������ݽ������۵����У�Ҳ�ʹ����人����ί�����ˮս��

�����й����ǻ���ȯ�̾���粨

�������ڱ���Ϊ����Ӱҵ2011��ĵ����ͻ�������ע���������ѽ���96.5��Ԫ���人����ί����������˼⡣���人���ʰ���Ӱ���������ʵİ�����������ˡ��人����ί�������շ�����ƪ��������������ǽ���Ӱ�ӳ��ں�������Ʊ�ͻ�������Ӱ�ӡ��鹹��ʵ������������������������֤�������������ʵ�����ദ����

����11��27�գ�����Ӱ����������˾�й�˵����������ʾ��96.5��Ԫ��ʵΪ�人�й���ί�Լ���ع�����ϵ�ڵĵ�λ�ϼ��ڹ�˾��������Ʊ�Ľ�ͳ�ƿھ������������������人�й���ί֣�ص�Ǹ��

�������ǣ�����Ӱҵ����Ǹ��δ�����г������Σ������������˸�������ɣ��䱣���˺���ػ��ʦ������Ҳ����粨��

���������й����У����Ž�Ͷ֤ȯ�ɷ�����˾�������кͻ��ʦ�����������Ա����������˾�Ѷ��й�˵���鼰��ժҪ�����˺˲飬ȷ�ϲ�������ټ��ء����Գ������ش���©����������ʵ�ԡ�ȷ�Ժ������Գе���Ӧ�ķ������Ρ�

�������ձ�������ƹ������̣���Ϊ��˾��ǰ���ͻ�֮һ�������������Ž�Ͷ֤ȯ������人�й���ί���з�̸������ƻ������Ҫ��Է�������Ӧ��ȷ�Ϻ����人����ί����ָ�𡰽���Ӱ���й�������ʧʵ���������������Ž�Ͷ֤ȯ���롰δ�������㾡��������������ɡ�

����IPO��ꪳɱ��������ܳ���֮�ᡱ

����Ϊ���ܡ����ơ���һ˲�����ϲ�Լ���½���еĻ���ת���������й�˾�����������ʹ��������Ѱ����������ʱ������IPO֮·�ϡ����������á�������гɱ��ͻ���ɱ������������й�˾�����ܳ���֮�ᡱ��

��������Ӱ������2012����ύ���������룬����IPO��ͣ�������ã���˾�ڽ����ٴ���A�ɷ����̡���֤��������϶�����Ӱҵ�й�����¶��ʵ����IPO֮·���Ȼ��ֹ�����Ӵ�����г�û�ɱ���ǰ������Ӱ���Ʊ������ش���

����һ����ҵ��IPO֮��Ҫ�������ơ��������걨�����Լ������ĸ��Σ�Ϊ�����ķ��гɱ������ǧ��ֱ�ӳɱ���ռ���ɸߵ��ͣ����������ѡ������ѡ���ơ����ʼ��������á����ɷ��á��ʲ������ѡ���Ϣ��¶�ѡ�ý��ѵȡ�

���������������ѱ��������ﵽ���з���70%���ϣ������У�����������Ҫ���շ���ʱļ�����Ķ��٣�����һ���ı�����ȡ����������������֧���������˵�ǩ�ַѡ����ݹɷݱ���ļ�����Ϊ8.1��Ԫ��������5%�ij����������㣬�������������ÿɴ�4000�����ҡ�����Щǰ�ڳɱ����������Եõ�������

�������⣬ˢ�²��Ϸ���Ҳ����IPO����ʱ���ö��ϳ�ս�ߣ���Ʒѱ������ۻ�����ÿ�������һ�����㣬����2012�걨�����������Ѿ�ˢ����5�β��ϡ�������г����ձ�����ƽ��һ��20�����ҵķ������㣬����Ӱ������������Ʒ������а���

���������μл�����������ѹ����

��������Ӱ�ӵķ��ղ���������IPO�ɱ�֮�أ���������Ժ���г��ľ������ƣ��Լ����������ٵľ�ѹ���ϡ�

����ͬ�о������棬�ոճ�ΪA�ɡ�Ժ�ߵ�һ�ɡ������Ժ�߽�������Ʊ�����롢�г��ݶ��Ӱ�˴�������5��λ��ȫ��Ժ�ߵ�һ����������ʾ���ƴ����ֵ����Ϊ��פ�������߳��У�Ҳ�����ڽϳ����г��������ڣ��������ʽ�����ӯ�������ӳ���ѹ���������֪���г�ռ�������������Ľ���Ӱ��ѹ������

�������⣬�ʱ��Ŀ������ʹ��Ժ�ߵ��ۺϾ����������ҡ�

�����й���Ӱ���š��Ϻ��Ļ��㲥Ӱ�Ӽ��š�������ý���š���ۼκ̼��ź����UME���š���O�ŵȵȣ���Щ���л����˷ḻ��Ӱ����ҵͶ�ʾ��飬��Ͷ�ʵ�ӰԺ�����Ѿ����߹�ģ��

���������ֵܡ����������Լ�����κ̵���Ƭ���е�λҲ�ڻ�������Ժ�ߣ���ı��Ӱ����ҵȫ��ҵ�����ơ�

�������������ⲿ�����£����ݲ�ȡ���ŵ�ս�ԡ����й�˵��������¶�����ݹɷݱ�����ļ���ʽ�8.1��Ԫ������ȫ��Ͷ�ʽ���40��ӰԺ����������¶��2011�굽2013�꣬����Ӱ���ʲ���ծ��(�ϲ�)����70%���ϣ���߽�80%�����⣬��˾���ڽ��ﵽ4.6��Ԫ������ӰԺ�ʲ���ծ�ʸ����ڽ����������Ͷ����ʿ�е����ǣ���Ϊ�����������ʽ���ȣ����������»��ľ�������ʵ���Ե���Ϊ������

�������ű���������Ӱ�ӡ��人����ί�����պ�����

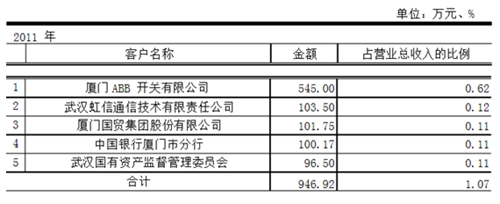

��������Ӱ���й�˵������¶�人����ίΪ��2011��ĵ����ͻ���ռ��˾����Ӫҵ�����0.11%��

����������ʾ��2011��-2013�꣬����Ӱ�ӷֱ�ʵ��Ӫҵ����8.86��Ԫ��12.74��Ԫ��16.25��Ԫ��ʵ�־�����3436��Ԫ��4485��Ԫ��4650��Ԫ���й�˵������ʾ��2011�꣬�ù�˾����Ʊǰ���ͻ��ֱ�Ϊ����ABB��������˾���人����ͨ�����������ι�˾�����Ź�ó���Źɷ�����˾���й����������з��к��人�����ʲ��ල����ίԱ�ᣬ���ֱ�Ϊ545��Ԫ��103.50��Ԫ��101.75��Ԫ��100.17��Ԫ��96.50��Ԫ��

����11��26�� �人����ί�������й����������������ʧʵ��Ҫ����������������������������ʵ�����人����ί�����Ǹ����������Ӱ�졣

����11��27�� ����Ӱ�ӣ��й�˵��������ʵΪ�人����ί�Լ���ع�����ϵ�ڵĵ�λ�ϼ��ڱ���˾��������Ʊ�Ľ�������������������ϵ��Ѷȡ�

����11��27�� �人����ί��ָ���ݽ���Ӱ���й��顰�鹹��ʵ�����䷢������Ǹ���桰�������������������人����ί������֤�����鴦������Ӱ�Ӵ�ý��Ϣ��¶����ʧʵ��Ϊ��

����11��28�� ֤��ȡ����201�����巢��ί����Ըý��ݷ����걨�ļ�����ˡ�

>֤ȯƵ����ѡ��