�ʽ�ӿ���С��¡�����ֵ�Ƿ�����ˮ

��������IPO��β ���𡰴��¡��������50��Ԫ

��������IPO��β���������ġ����¡�������Լ50����Ԫ�����������¹���仯֮����Ȼ����������߹�ļ�������ǩ�ʣ���������ǩ�������ʽ��ӵ����ȴϡ�͵�����Ĵ������档��ԭ����Ϊһ������6%�����ֻ���˲���2%�����ڴ��ִ����У���ǩ�϶ࡢ�������������Ĺ��������ijɳ�������������������ڻ���Ԥ�ڷ���ڸ����

��������IPO��Ȼ��β���г����¹ɵ�������Ȼ���ǡ��������о�����ͳ����ʾ����2014��1��17�������������¹����յĿ��̼۾����ڷ��мۣ���������2��24��Ҳ������ֻ�¹������µ��������¹ɾ�ȡ���˽ϸߵ����档

�������֡����¡��������52��Ԫ

�������������������¡��ʽ��൱�������档�ݺ�������о�����ͳ�ƣ��ڴ˴��¹������깺�У��ܼ�198ֻ��ļ�����ۼƴ����¹�362�Σ��ۼƻ�����ԼΪ52.45��Ԫ������2��19�գ�48ֻ�¹�����������ƽ���Ƿ�ԼΪ103.47%���Դ˼��㣬��������������Լ��54.27��Ԫ��

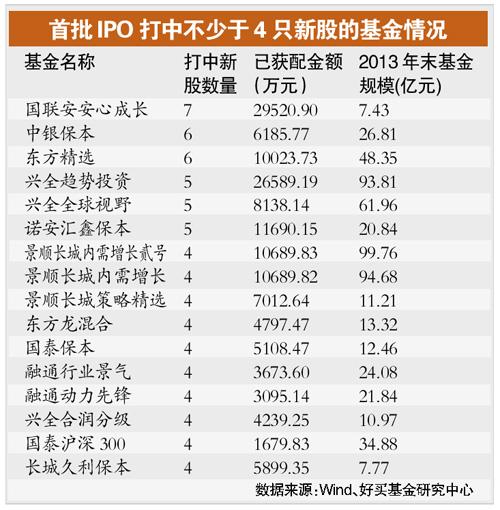

����������IPO���𡰴��¡��������������ϻ��𡰴��¡�������ǿ���ݺ������ݣ������ٴ���4ֻ�¹ɵ�17ֻ�����У�����ͻ���ռ��7ϯ�����������������ͻ��𡣡�����Ҫ��Դ��������µ�������ծȯ�ͻ����ڴ˴δ����б���ֹ���룬������ͻ����ܹ�Ʊ��60%�ײֵ����ƣ����ø���������ʲ����ڴ��£�ʹ�û���ͻ����н�ǿ�Ĵ�����Ը���������о���ʿ�ơ�

�����������𡰴��¡�������ͻ��

������ʵ�ڻ���ľ�ֵ�����ϣ����������ڡ����¡���ҵ��������Ϊͻ�����ݺ������ݣ�2014��1��17����2��19�գ������¹ɵı����ͻ���ƽ��������Ϊ3.87%�����ڲ���רְ�Ĵ��»���

�����ݺ�����Դ���ݣ��ڱ����¹����������й���23ֻ�����ͻ����Ⱥ����50�Σ����ո�ӯ�ϼƴ�2.79��Ԫ����1��17����2��21����������������ȡ���˲����ijɼ������г��Ǿ���������������ߣ�������������Ϊ18.41%���뱣����������ά����3%���ҵ�ƽ��������ȣ���������ࡣ

�����ݷ����������������ͻ���������ڱ����ͻ���������ط���һ��Ϊ1.5%��2%������Ʊ�ͻ����ͻ������һ��������1%����һ���̶��������������깺����ʹ�ô�������û�б�ϡ�͡����⣬ծȯ�ʲ��ڱ��������������ռ�Ƚϴ�1����Ѯ����ծȯ�г��ķ�����ʹ��������������١�

��������

�������������ɱ��ϴ�

����������IPO�չٺ���Ͷ�������ܽᾭ�飬�ڴ��ڵڶ����¹��л�ø�������档���������ʿָ�����˴��¹ɹ������֮���µ�ģʽ�����仯���¹�涨�����깺�в�����40%�ķݶ����ļ������籣�������ۡ��ù涨���������˹�ļ�������ǩ�ʣ�����ļ������³ɹ��ֻ������ʽ�����ϡ�͵����档

�����Զ�δ����¹ɵĹ��������ijɳ�Ϊ��,�ݹ�����Ϣ���û���ֵ��ȥ��12��26��������1��10�գ���ֵ��������ʼ��Ϊ�㣬�����ڿղֵȴ����¡��������е��±��ɷݡ��滪�Ƽ��ͳ���Ƽ���1��21��ͬʱ���У��Ƿ��ֱ�Ϊ45.24%��18.67%��45.20%���û����ڵ��տɻ���Լ4683.46��Ԫ������2013��ĩ�Ĺ�ģ7.43�������㣬���վ�ֵ�Ƿ�ӦΪ6.30%���ң�����21�ջ��������������Ϊ1.71%��

����������ʿָ���������ļ����Ϊ����Ͷ�����ṩ��һ��������µ�ͨ��������������ڶ��������Ļ������岻��һ���棬��ǩģʽ������Ч���Լ���ļ��ϡ�����ã�ʹ�������½�����һ��������ijɱ���Ȼ�Ƚϴ��Լ۱Ȳ��ߡ�

����������Ҫ�豣�������������������Ͷ���ߣ��������о�������ʿ�����ѣ�ֻ���Ϲ����Ϲ����������Ͷ���߲����б�����Ȩ��������ʱ���깺��Ͷ���߲������и�Ȩ�������⣬�����������طѽϸߡ��Գ��DZ������Ϊ�����û���ij�����������һ�꣬����ط�Ϊ2%��������һ�����������ط�Ϊ1.5%�����������Ϊ1%������������Ϊ0%����������Խ�̷���Խ�ߡ�

>֤ȯƵ����ѡ��